银行「重生成不良率」排名榜

发布日期:2024-10-03 22:53 点击次数:199

部分银行不断开释拨备平滑利润,风险准备金池迟缓见底。

作家:苏越

起头:零壹智库

跟着面前低利率环境的执续,银行业正濒临着钞票质地与利润增长的两难挑战。在这一配景下,上市银行不良贷款的动态变化偏激豪放战术成为业界温文的焦点。

零壹智库遴选重生成不良贷款率这一动态方向,集中风险抵补才能等数据,不雅察2024年上半年A股42家上市银行的钞票质地及变化趋势。

死心8月末,上市银行中报已发布罢了,在举座钞票质地保执韧性的同期,部分银行因贷款结构、核销力度等身分出现分化。

息差收窄的配景下,上半年零卖业务举座承压、重生成不良贷款率平稳抬升,浩荡银行的拨备计提不错抵补这一风险,部分银行不断开释拨备平滑利润,风险准备金池迟缓见底。

01

举座保执韧性,零卖信贷质地承压

截止到二季度末,上市银行不良贷款率为1.25%,较上年末下降1bp,执续防守较低水平。2024年上半年,上市银行年化重生成不良贷款率为0.66%,同比高潮1bp,环比高潮4bp。

不良率执续改善,而当期重生成不良率略有高潮,讲解上半年银行加大了核销、清收等不良钞票惩处力度。

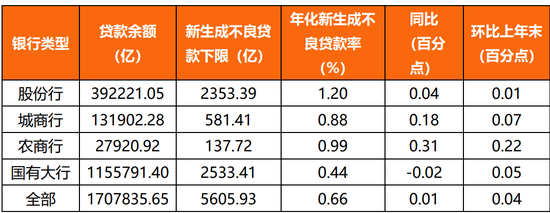

分机构类型来看,除国有大行重生成不良率同比下降2bp外,股份行、城商行、农商行均呈高潮趋势,农商行幅度最明显,同比高潮31bp。

国有大行重生成不良率值最低,为0.44%,集中二季度末国有大行不良率环比下降2bp至1.28%,从数据上看钞票质地呈现向好趋势。

股份行重生成不良率值最高,为1.20%,举座保执谨慎,可能由于招商银行、兴业银行、祯祥银行等零卖贷款占相比高,执续受到零卖业务风险裸露的影响。

表1:不同类型上市银行2024H1重生成不良贷款率(年化)

起头:银行财报,零壹智库

从结构看,公开干通盘据的上市银行举座城投基建、工业、零卖业、房地产业等对公贷款不良率回落,个东谈主按揭贷款、个东谈主住房贷款等零卖贷款不良率有所抬升。

上半年个东谈主贷款钞票质地承压是行业濒临的共性逆境,光大证券干系照应合计,部分原因和房地产阛阓景气度不高干系,住户端钞票欠债表部分承压,重叠疫情后经济处于建树期,经济新旧动能切换,部分规模的住户收入端也承压。

为此,部分银行加多了信用减值失掉的计提,一定程度上侵蚀了零卖金融业务的利润。

据不完全统计,本年上半年,5家上市银行零卖利润降幅朝上50%,分辩是中国银行(-54.11%)、中信银行(-76.2%)、祯祥银行(-79.53%)、光大银行(-121.87%)、浙商银行(-4286%)。其中,光大银行和浙商银行零卖净利润为负。

02

2024H1重生成不良贷款率排名榜

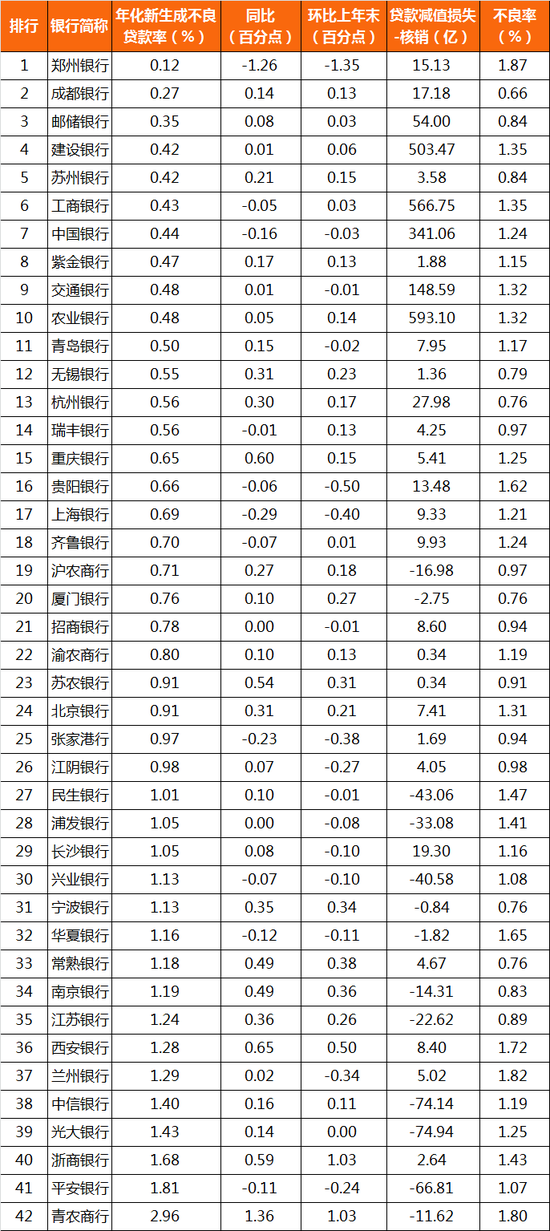

相较于不良贷款率炫耀了不良贷款在季度末的点值,重生成不良贷款率响应了一段时辰内不良贷款池变动的区间值。浩荡银行未在财报中败露这一方向,已败露的几家银行口径也不一致。

本文收受融合对比口径:重生成不良贷款率=重生成不良贷款下限/当期贷款余额;重生成不良贷款下限=不良余额增量+核销。

表2:42家上市银行2024H1重生成不良贷款率(年化)排名

起头:银行财报,零壹智库

补充方向“贷款减值失掉-核销”探讨银行的风险抵补才能。钞票减值失掉是钞票减值准备的主要起头。

不良贷款的人命周期中,当部分贷款休养为不良贷款,并在催收、证券化等处理回收未果后,银行可对其进行核销,核销后不良贷款余额和钞票减值准备同期减少。

因此,若当期贷款减值失掉的计提可阴事当期核销,则钞票减值准备这一风险准备金池不会减少,且账面不良率水平不会恶化;反之,钞票减值准备会不断销耗,豪放改日信用的风险抵补才能会被减弱,且监管方向不良阴事率可能触线。

基于此,重生不良贷款率皆备值较低、降幅较大,炫耀当期从非不良贷款池向不良贷款池流量较小或有所改善,存量不良可随时辰迟缓化解;当期贷款减值失掉(拨备)可阴事当期核销,炫耀此项风险抵补才能未下降。

下文集中以上两者,并集中不良率、温文类贷款、平日贷款迁移率等方向判断银行的钞票质地。

上半年,年化重生成不良贷款率发达最优、改善幅度最大的是郑州银行(0.12%),同比下降126bp,环比下降135bp;与此同期,郑州银行亦然不良率方向最高的。

2024年9月初,郑州银行公布,拟转让钞票在扣除减值准备前的本金及利息账面余额约为东谈主民币150.11亿元,华夏钞票将以50亿元的现款以及所有这个词50亿元的信赖受益权状貌支付。若走动告成施行,将开释已占用的风险钞票,郑州银行的钞票结构及钞票质地也将取得一定优化,改善成本满盈率及流动性。

与之造成对比的是青农商行,年化重生成不良贷款率为2.96%,远高于其他上市银行,且同比加多136bp,环比加多103bp。青农商行的不良率也高达1.80%,仅优于郑州银行、兰州银行。

此外,青农商行上半年核销力度同比加大57.29%至37.97亿元,贷款减值失掉策提26.35亿元,无法阴事当期核销。基于此,青农商行改日一段时辰钞票质地进一步恶化的可能性高于其他上市银行。

城商行中,成都银行的钞票质地保执适应,天然上半年重生成不良率同比、环比略有高潮,但重生成不良率(0.27%)、不良率(0.66%)仍处于行业极低水平。

成都银行信贷业务以对公为主,零卖信贷敞口较低,期末拨备阴事率达496.02%,拨贷比3.28%,仍保执在较好水平,风险挣扎才能满盈。

上海银行上半年重生成不良率降幅较大,同比缩短29bp、环比缩短40bp至0.69%,处于行业较优水平。上半年末其拨备阴事率及拨备比下降,但拨备可阴事当期核销,举座钞票质地向好。

农商行中,紫金银行上半年重生成不良率最低,为0.47%,同比、环比略有抬升。

国有大行重生成不良率方向均排名在前10位,其中邮储银行位列第3,为0.35%,且邮储银行死心二季度末的不良率也为六大行中最低(0.84%)。

但邮储银行重生成不良率同比高潮8bp,环比高潮3bp,温文类贷款同等到环比有所抬升,且平日类贷款迁移率同比高潮,炫耀钞票质地有高潮风险,但皆备值较低。

股份制行中,招商银行钞票质地点向保执谨慎,重生成不良率环比下降1bp至0.78%,同比执平。不外,招商银行上半年温文贷款金额和温文贷款率同比和环比高潮,改日钞票质地有高潮风险。

值得安宁的是,祯祥银行、浙商银行、光大银行、中信银行上半年重生成不良率排名仅优于青农商行。

这几家银行零卖业务占相比高,受上半年个东谈主信贷风险裸露影响较大,零卖利润下落,因此中信银行、光大银行、祯祥银行天然加多了贷款减值失掉策提,但难以阴事核销,将影响不良余额惩处程度,拉所长理周期。

03

小结

算作顺周期行业,银行的信用风险也具有顺周期性属性。

在当今的经济增长低迷期,企业和个东谈主的偿还贷款才能下降,银行的重生成不良迟缓累积,不良率随之攀升,因此使用信用/钞票减值失掉的计提来均衡风险和利润。

钞票减值失掉来自于银行的税前利润,光景欠安时,银行可能少计提减值失掉,加多当期利润,从而“以丰补歉”;同期,为弥补当期核销,也可能会多计提减值失掉,侵蚀当期的净利润。

在当今的低利率环境下,重生成不良率较高的银行可能同期濒临净利润低和核销高的情况。

假定风险裸露珠平变动不大,为透露不良贷款率方向,银行可能面对“高核销-高计提拨备(侵蚀当期净利润)-膨胀计息钞票(以量补价)-补充中枢一级成本-里面积贮(如留存收益出动为成本)-减少计提拨备(反哺利润)-钞票减值准备不断销耗-不良爆发-高核销”的恶性轮回,尽头于借新债还宿债。

银行业也可能通过外部融资来补充中枢一级成本,快速扩表以稀释存量不良,肖似于江苏银行在2023年完成近200亿元的债转股再融资。

但要是无法通过增强风险规章缩短重生成不良贷款,并擢升盈利才能来增强风险抵补才能,银行无法已毕执续的内素性增长,那么可能直到宏不雅经济景气程度回升,企业偿债才能擢升,新贷款的风险裸露程度显耀下降,并收回往年已核销贷款,这个恶性轮回才会落幕。

海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP

职守裁剪:张文

上一篇:罗技发布 G PRO 2 LIGHTSPEED(GPW4 朱雀)对称盘算推算无线游戏鼠标 下一篇:视频|李大霄:社保基金动手了